Несмотря на усилия властей минимизировать оборот наличности, её объём не уменьшается: в 2018 году в рознице было реализовано 62% наличных платежей из общего объёма платежей порядка 73 трлн. рублей, ходящая по рукам денежная масса составила 10,3 трлн. рублей, т.е. почти 71 тысячу рублей на человека в РФ, при 200 тысячах банкоматах и 220 тысячах платёжных терминалах, т.е. порядка 350 человек на одно устройство банковского самообслуживания. При этом счета в банках имеют 92% населения (с учётом социальных банковских карт).

Оборот наличности на рынке происходит при непосредственных массовых контактах участников рынка: физ. лиц (покупателей) с крупными и мелкими торговыми точками, с дилерами услуг различных компаний и т.п. Наличные деньги переходят из рук в руки и какое-то время остаются вне зоны доступа банка. Это минимизирует всяческую «мзду» любителей обложить налогами участников рынка. Вообще говоря, цивилизованные страны пытаются минимизировать «мзду» и в безналичных операциях (например, в странах ЕС ограничивается взимание комиссии, а ЦБ РФ временно сделал систему быстрых платежей вообще без комиссии). Всё это говорит о закономерном стремлении всех участников сделать рыночные механизмы более эффективными, менее затратными.

Но как быть с наличностью, когда рано или поздно эти непосредственные торговые операции всё равно приводят к необходимости зачисления накопленных наличных средств на счета банка (например, для оплаты товаров и услуг оптового поставщика). Обычно это делается путём инкассации торговых точек и офисных касс дилерских компаний, выполняемой банками, а также установкой банкоматов и платёжных терминалов для приёма наличных денег в счёт оказания клиенту различных услуг. Других способов «захвата» рыночной налички для банков нет. Впрочем, использование автоматов тоже приводит в конечном счёте к их инкассации.

Заметим, что «оприходование» наличности требует не только простого зачисления дневной выручки на единственный счёт торговой точки, но и комплексных взаиморасчётов за оказанные услуги и товары (например, с учётом различных ритейл-программ, типов операций, скидок, особых счетов учёта и мн. др.). Это осложняет задачу предоставления банковских услуг корпоративным клиентам, которым требуется привязка платежей к «паспорту» конкретных услуг для последующего финансового учёта и реализации собственных бизнес-процессов, а в меню услуг дистанционного банковского обслуживания клиентов требуется набор достаточно сложных параметров и условий выполнения операций. А для этого требуется существенно более высокий уровень автоматизации дистанционного банковского обслуживания (ДБО) клиентов, в том числе по наличным операциям, причём в условиях постоянной динамики процессов и правил рыночной торговли.

Если выдача наличных денег банком давно и успешно автоматизирована с помощью сети банкоматов (при том, что количество операций выдачи наличных во много раз меньше количества последующих наличных торговых операций на рынке), то приём наличных, включая инкассацию мелких торговых точек и дилеров розничных поставщиков товаров и услуг, автоматизированы довольно примитивным способом «самоинкассации» в виде внесения наличных денег на определённый счёт (карточный счёт в процессинге и/или счёт в АБС банка) с помощью автоматической депозитарной машины (АДМ) и последующей инкассацией АДМ. Более высокий уровень настройки услуг самоинкассации встречается крайне редко.

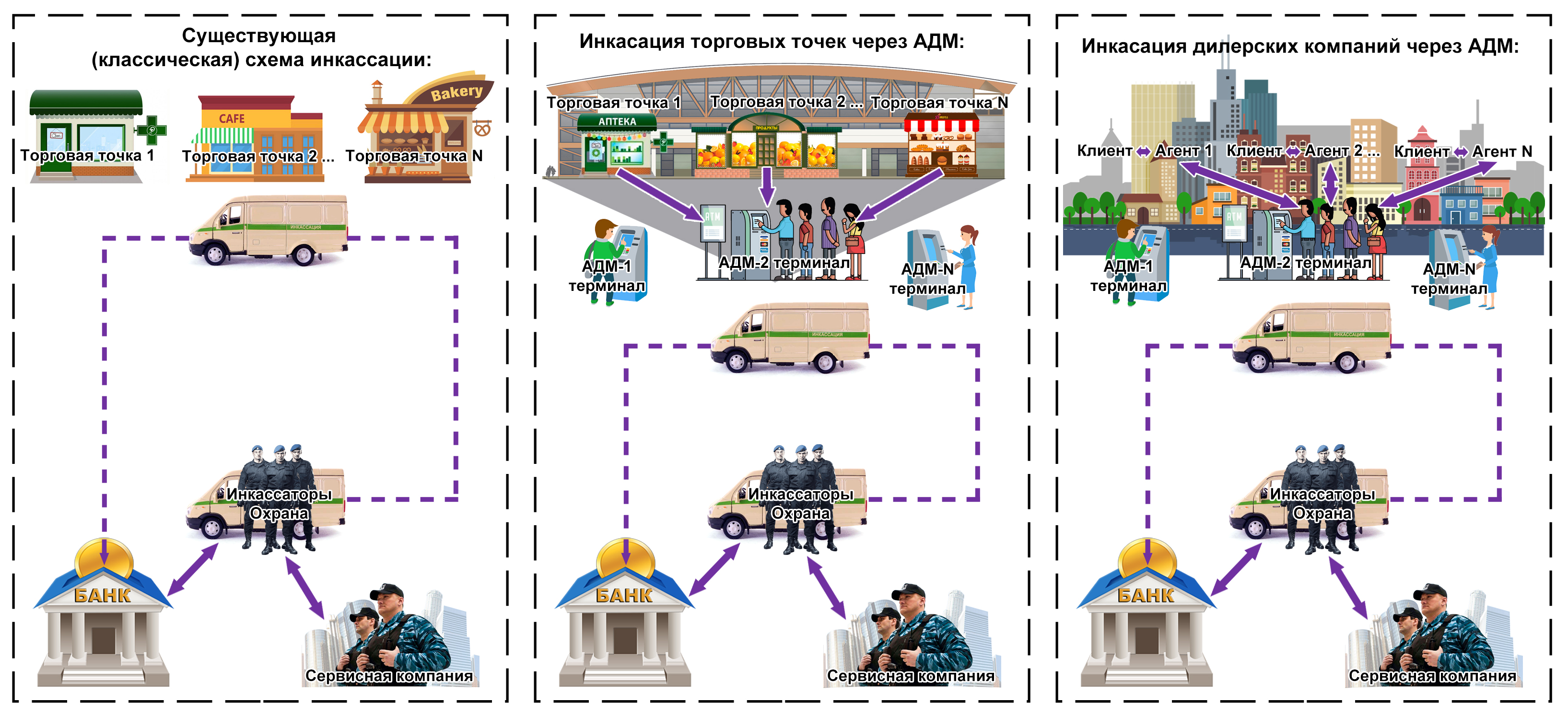

Можно обозначить три уровня (три схемы) выполнения банком услуг инкассации наличной массы:

- Обычная (традиционная) инкассация путём объезда каждой торговой точки.

- Асинхронная инкассация группы торговых точек с помощью АДМ терминала.

- Инкассация офисов дилерских компаний с помощью набора специальных услуг на АДМ терминале для автоматизации бизнес-процессов компаний с последующей инкассацией выручки от них заменой наполненной кассеты АДМ на пустую.

Два первых уровня хорошо известны. Установка АДМ-терминала уже существенно повышает эффективность проведения инкассации группы торговых точек, обеспечивая асинхронность выполнения приёма наличных средств К клиентов и выполнение «общей» инкассации в удобное время, при определённом уровне заполнения депозитарной кассеты, с on-line зачислением средств на счета клиентов. Но мы подробней остановимся на самом эффективном третьем уровне.

Рис. 1. Три схемы инкассации

Традиционная схема инкассации показывает выезд инкассаторов с охраной на бронированном автомобиле по заданному им маршруту объезда N торговых точек, с остановкой возле каждой точки для получения опломбированного «мешка» наличных денег и сопровождающего акта передачи денег инкассаторам. Банк имеет ограниченный ресурс автомобилей и инкассаторов, поэтому оптимизирует выезды инкассаторов по определённым маршрутам в течение дня и, таким образом, выполняет весь требуемый объём инкассаций текущего дня. Для сравнения стоимости инкассации в разных схемах можно ограничиться рассмотрением базовой себестоимости инкассации X одного выезда инкассаторов для инкассации N торговых точек с инкассируемой суммой Y наличных денег.

Схема самоинкассации торговых точек через терминал АДМ показывает аналогичный выезд инкассаторов с охраной на бронированном автомобиле по заданному маршруту объезда N точек установки терминалов АДМ, на которых самоинкассировались торговые точки – в среднем К точек на АДМ. В этом случае фактическое количество инкассируемых торговых точек (за один такой выезд инкассаторов, с той же трудоёмкостью взятия N кассет с наличностью из АДМ) составит N x K при значительно большей инкассируемой сумме (порядка Y x K в среднем). Здесь эффективность одного выезда инкассации получается в среднем в К раз выше, а стоимость общей ежедневной инкассации всех торговых точек для банка в К раз ниже.

Безусловно, и сама базовая стоимость X, и трудоёмкость процесса инкассации в двух схемах могут отличаться. Однако, эти отличия не так существенны, как общий результат от «самоинкассации».

Схема самоинкассации офисов дилерских компаний через терминал АДМ отличается тем, что на терминале настраивается не просто услуга самоинкассации (зачисление принятых наличных денег на счёт компании), но и набор специальных услуг, автоматизирующий бизнес-процесс работы агентов (дилеров) компании и клиентов, обслуживаемых дилерами.

Для банка эти нюансы означают только разнесение сумм выполняемых банковских операций на различные счета компании, либо сопровождение платёжной операции необходимыми для бизнеса параметрами (данными о клиенте, о продукте/услуге, скидках и т.д.), что позволяет компании вести нормальный учёт выполняемых наличных операций вместе с важными деталями о самом клиентском обслуживании, о работе агентов (дилеров) компании и т.п.

Например, страховой компании требуется:

- несколько видов авторизации дилеров и клиентов, в т.ч. в различных внешних системах, с использованием специальных карт, идентификаторов и QR-кодов и т.п.,

- выполнение услуг с on-line подключением к собственной биллинговой системе компании,

- использование специальных QR-кодов для обмена параметрами услуг (в разных форматах, с применением шифрования и др. требованиями),

- поиск нужной услуги после прочтения QR-кода и ввод клиентом данных с проверкой,

- разбиение платежа на части с подбросом оставшейся суммы,

- отображение данных от поставщика услуги, оперативная обработка данных с получением подтверждения клиента,

- выборочная отправка результатов платежей в on-line кассу регулятора,

- ведение реестров взаиморасчётов с клиентом с условиями и задолженностями платежей,

- специальный дизайн экранов, меню, информирования, персонализации и т.д.

Все эти услуги выполняются на АДМ-терминале в режиме on-line как с точки зрения обслуживания клиента, так и с точки зрения чисто финансовых банковских операций для конкретной компании. В этом смысле 3-я схема «самоинкассации» работает как в интересах корпоративного клиента, так и банка. И возможность быстрой реализации всех этих требований компании является главным критерием выбора ею банка для дистанционного обслуживания.

А в конечном счёте для принятых наличных средств делается всё та же инкассация АДМ-терминала, как и при инкассации торговых точек, с теми же параметрами эффективности (снижения стоимости инкассации и увеличения суммы инкассации, прогнозирования остатка места в кассете АДМ и планирования инкассационных выездов).

Понятно, что в третьей схеме совершенно необходимы высокоуровневые инструменты создания и настройки таких специальных услуг приёма наличных денег. И они есть (например, в ПО MobilPay).

Такая специализированная самоинкассация становится сегодня одним из самых эффективных инструментов работы банка с наличностью при востребованности такого сервиса корпоративными клиентами.

Она позволяет снизить стоимость инкассации благодаря:

- Снижению количества инкассационных выездов (при том, что суммарное количество инкассаций торговых точек за один выезд существенно больше).

- Бóльшей эффективности каждой инкассации.

- Уменьшению затрат на согласование необходимости инкассации с каждой торговой точкой.

- Уменьшению затрат на проводку операций и зачисление средств на счета клиентов в банке (это делается автоматически самим АДМ в процессе выполнения клиентом самоинкассации).

- Уменьшению затрат персонала банка на претензионную работу с инкассируемыми клиентами.

- Уменьшению затрат персонала дилерской компании на учёт собственных операций (за счёт автоматизации бизнес-процесса работы дилеров в части финансовых проводок и учёта).

Она даёт также более эффективное общее расширение клиентского обслуживания банком:

Вместо дополнительных офисов банка (стоимостью ХХХХ) банк расширяет сеть АДМ-терминалов самоинкассации (стоимостью ХХ – т.е. на порядок ниже). При этом стоимость обслуживания инкассаций с помощью Cash-In (АДМ) терминалов в 3-4 раза дешевле при том же обороте налички и том же количестве инкассируемых клиентов.

Эта технология даёт также повышение доходности банка и выгоды клиента:

- удовлетворение потребителем мгновенным (on-line) зачислением на его счёт инкассируемых наличных средств даст возможность оговорить более высокую стоимость услуги инкассации потребителя,

- банк расширит зону охвата сбора налички, по существу, используя «концентратор» точек инкассации в шаговой доступности инкассируемых клиентов (вместо увеличения количества касс и банковских офисов),

- банк получит снижение стоимости операции инкассации одного клиента в 3-4 раза,

- банк получит увеличение оборота денежных средств (и, в частности, on-line переход наличных средств во владение банком, при одновременном зачислении средств на безналичные счета клиента в банке),

- банк сможет одновременно оказывать и дополнительные банковские услуги клиентам через АДМ-терминалы (наличные платежи, предоставление предложений клиентам и т.п.), что будет увеличивать доходность АДМ между инкассациями.

Но для получения всех этих выгод банку, безусловно, требуется продвинутый функционально инструмент самоинкассации, например уровня ПО MobilPay, обеспечивающий настройку услуг ДБО без программирования, с массой функциональных возможностей (поскольку, как всегда, именно детали определяют разницу в результатах).